|

Plutocracia.comA oligarquia financeira comparada à aristocracia feudalPor Ismael Hossein-Zadeh e Anthony A. Gabb resistir.info - 12 de Fevereiro, 2016 http://resistir.info/crise/oligarquia_12fev16_p.html

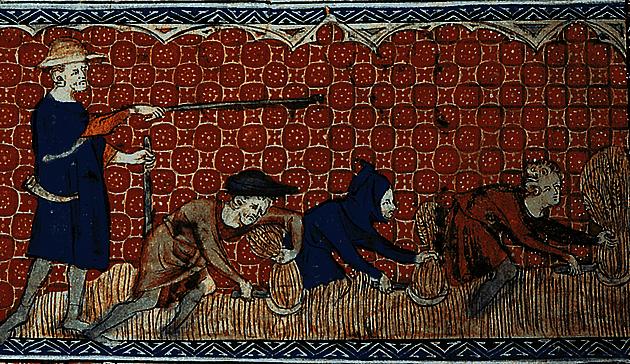

Hoje, nas condições de domínio do mercado pelo capital financeiro parasitário, podemos detetar uma situação semelhante entre os poderosos oligarcas financeiros (os senhores feudais da nossa época), por um lado, e o público em geral (a população de camponeses de hoje), por outro lado. Do mesmo modo que a aristocracia rural do passado extraía a renda em virtude da propriedade monopolista da terra, também hoje a oligarquia financeira extrai juros e outros encargos financeiros em virtude da concentração do grosso dos recursos nacionais nas suas mãos, sob a forma de capital financeiro. O termo marxista escravos-assalariados refere-se aos que, na falta de capital ou de meios de produção, têm apenas a sua força de trabalho para ganhar a vida. Isto descreve a grande maioria das pessoas nas sociedades capitalistas atuais, cujo único meio de subsistência é a venda da sua capacidade de trabalho. "Tal como o servo da era feudal não tinha outra hipótese senão escravizar-se e à sua família ao fidalgo da casa senhorial, o servo da era moderna tem que se endividar e à sua família para ter um carro, uma casa ou pagar uma educação universitária" [1] Na última edição do seu livro, Occupy Money, a Professora Margrit Kennedy mostra que, hoje, o setor financeiro apropria-se de 35 a 40% de todas as despesas de consumo: banqueiros, companhias de seguros, prestamistas/financeiros não bancários, detentores de obrigações e similares [2] . Obviamente, isso significa que, como assinala Ellen Brown: "Nacionalizando os bancos… os governos podiam reconquistar o controlo dessa enorme fatia (mais de 40%) do orçamento público que atualmente vai para juros cobrados sobre programas de investimento financeiro através do setor privado". [3] Efeitos da distribuição: Escalada da pobreza e da desigualdade Tal como a renda feudal, o tributo oculto para o setor financeiro, os quase 40% das despesas de consumo de que o setor financeiro se apropria, ajuda a explicar como a riqueza é transferida sistematicamente da Main Street para a Wall Street. Os ricos ficam cada vez mais ricos à custa dos pobres – não por causa da ganância ou das forças cegas do mecanismo do mercado mas, mais importante ainda, por causa das políticas monetárias/económicas deliberadas, que paulatinamente têm caído sob o efetivo controlo da oligarquia financeira. Com efeito, é o próprio mecanismo da criação de dinheiro e/ou da política monetária que exacerba a desigualdade. Embora escamoteado e/ou confundido, o mecanismo planeado ou premeditado pelo qual se realiza a redistribuição dos recursos económicos desde a base até ao topo é bastante simples. O insidioso mecanismo de redistribuição a favor da oligarquia financeira é habilidosamente higienizado e benignamente chamado "política monetária". Os bancos centrais privados (como o Federal Reserve Bank nos EUA) são normalmente os principais veículos institucionais que levam a efeito a política monetária de redistribuição. As políticas dos bancos centrais de dinheiro barato ou fácil beneficiam principalmente os grandes bancos e outros importantes atores financeiros que têm vantagem sobre os pequenos devedores que são obrigados a contrair empréstimos a taxas muito mais altas do que as taxas perto do zero que são garantidas aos grandes tomadores de empréstimos. Ganhando assim um acesso privilegiado a dinheiro quase livre de juros, as elites financeiras podem enriquecer de muitas formas. Por um lado, podem apoderar-se de ativos produtores de rendimento à custa dos pequenos tomadores de empréstimos que não têm acesso a dinheiro barato. Por outro lado, podem inflacionar o valor da sua riqueza, criando uma procura artificial (como a recompra de ações) dos ativos de valor duvidoso, com o dinheiro emprestado a juros baixos. Além disso, podem arrebanhar uma grande riqueza, emprestando o dinheiro barato que obtêm dos bancos centrais a toda a gente abaixo do topo da pirâmide de riqueza/receitas – a quase 4% (hipotecas), a 7 ou 8% (empréstimos para carros, estudos e outros) e acima de 15% (cartões de crédito). Obviamente, isto afunila grande parte do fluxo do rendimento nacional para os que podem pedir empréstimos baratos e os emprestam a uma taxa muito mais alta. [4] Em vez de regular ou conter as atividades especulativas prejudiciais do setor financeiro, os decisores da política económica, liderados pelos bancos centrais, têm vindo nos últimos anos a promover ativamente bolhas de preços de ativos – exacerbando ainda mais a desigualdade. Os lacaios da oligarquia financeira ao leme do aparelho da política monetária/económica parecem acreditar que descobriram uma política de seguro para as bolhas que rebentam, criando novas bolhas: "Tanto os reguladores de Washington como a Wall Street acreditavam obviamente que, em conjunto, podiam gerir os seus rebentamentos. Isso significava que não havia necessidade de impedir a ocorrência dessas bolhas: pelo contrário, obviamente é patente que tanto os reguladores como os operadores as geravam ativamente, acreditando sem dúvida que uma das formas de gerir os rebentamentos era criar outra bolha dinâmica noutro setor: depois da dot.com, a bolha da habitação; depois dela, uma bolha do preço da energia ou uma bolha do mercado emergente, etc." [5] É óbvio que esta política de tornar seguras as bolhas financeiras faria da especulação financeira uma proposta vantajosa, uma proposta a que se chama, e bem, de "risco moral", porque encoraja correr riscos à custa dos outros – neste caso os 99%, já que os custos de socorrer os jogadores "demasiado grandes para falir" são pagos por cortes de austeridade. Sabendo que a política bancária/monetária central os salvará depois de qualquer rebentamento, passam de um excesso para outro. Isto mostra como os lacaios da oligarquia financeira, acomodados ao leme dos bancos centrais e dos seus acionistas (bancos comerciais), servem de agentes para afunilar subtilmente recursos económicos do público para a oligarquia financeira – tal como os cobradores de rendas/taxas e os bailios dos senhores feudais cobravam e transferiam os excedentes económicos dos camponeses/servos para a aristocracia terratenente. Natureza contracionária ou de anti-desenvolvimento do capital financeiro parasitário Conforme referido anteriormente, atualmente o setor financeiro apropria-se de 35 a 40% de todas as despesas dos consumidores. Isto não só redistribui os recursos a favor da oligarquia financeira, como retira ao setor real da economia os recursos necessários para o investimento produtivo e o desenvolvimento económico. A experiência mostra que, ao contrário da banca privada extrativa ou parasitária, a banca pública tem dado provas de ser benéfica para os objetivo de desenvolvimento das suas comunidades e/ou nações. As caixas económicas de bairro do século XIX, as cooperativas de crédito, as associações de poupanças e empréstimos, nos Estados Unidos, as companhias Jusen no Japão, os bancos fiduciários de poupanças no Reino Unido e o Banco da Commonwealth, na Austrália, todos serviram bem as necessidades de crédito à habitação e outras, das suas comunidades. Talvez um dos exemplos mais interessante e instrutivo seja o caso do Banco do Dakota do Norte, que continua a ser do estado, há quase cem anos, e que goza de amplo crédito, dado o orçamento relativamente saudável do estado e a sua robusta economia em meio aos problemas orçamentais e de estagnação económica de muitos outros estados. O banco foi fundado pelo legislativo estadual em 1919, especificamente para libertar os agricultores e os pequenos comerciantes das garras dos banqueiros privados e dos barões dos caminhos-de-ferro. A missão do banco continua a ser prestar serviços financeiros sensíveis que promovem a agricultura, o comércio e a indústria no Dakota do Norte. [6] Explicando como o Banco do Dakota do Norte utiliza as poupanças para um crédito e/ou investimento produtivo, Eric Hardmeyer, presidente do banco, sublinha, "O que nos separa [dos bancos privados] é que nós aplicamos estes depósitos no estado do Dakota do Norte sob a forma de empréstimos. Investimos no estado em tipos de atividades de desenvolvimento económico". O presidente do banco indica ainda que, no decurso das últimas décadas "aplicámos um terço de mil milhões de dólares no financiamento geral para compensar impostos ou para ajudar a financiar necessidades do setor público". [7] Ao contrário do caso do Dakota do Norte, a maior parte dos outros estados, consumidos por pagamentos de juros e outras obrigações financeiras para com os bancos privados, são forçados a cortar no investimento da formação de capital público, reduzir postos de trabalho e liquidar património estadual ou serviços patrocinados pelo estado – frequentemente a preços de saldo. Reparem, por exemplo, na Califórnia. No final de 2010, devia a bancos privados e outros obrigacionistas 70 mil milhões de dólares apenas em juros – 44% das suas obrigações financeiras totais de 158 mil milhões de dólares. "Se o estado incorresse nessa dívida ao seu próprio banco", escreve Ellen Brown, "a Califórnia podia ser hoje 70 mil milhões de dólares mais rica. Em vez de reduzir serviços, de vender ativos públicos e de despedir empregados, podia estar a aumentar os serviços e a reparar as suas infraestruturas decadentes". [8] A nível nacional, o governo federal dos EUA pagou em 2011 uma soma de 454 mil milhões de dólares em juros sobre a dívida – o terceiro maior item, depois das despesas militares e da segurança social. Este número elevava-se a quase um terço do total dos impostos sobre o rendimento pessoal (1100 mil milhões) cobrados nesse ano. Isto significa que, se o Federal Reserve Bank fosse propriedade pública, e o governo contraísse diretamente junto a ele empréstimos, isentos de juros, os impostos sobre o rendimento pessoal podiam ter sido cortados num terço. [9] Em alternativa, as poupanças podiam ser investidas em infraestruturas sociais, humanas e físicas, aumentando assim drasticamente a capacidade produtiva da nação e elevando o nível de vida para todos. Pode argumentar-se, e com razão, que as devastações provocada nas sociedades/economias de hoje pela extração dos recursos económicos feitas pelo capital financeiro parasitário são muito mais destrutivas do que a extração da renda feudal ao tecido social no tempo do feudalismo. Há pelo menos duas grandes razões para esta afirmação. Por um lado, a apropriação do grosso dos excedentes económicos, ou rendas, feita pelas aristocracias fundiárias, exigia produção e, portanto, o emprego da força de trabalho agrícola. Isso significava que, embora a força de trabalho agrícola fosse, claro, explorada, beneficiava mesmo assim com a produção – embora a níveis de remuneração de pobreza ou de subsistência. Na época do capital financeiro, porém, os lucros ou a extração de excedentes feita pela oligarquia financeira parasita está totalmente divorciada da produção real e do emprego, porque deriva em grande parte da apropriação do resto da economia. Assim, emprega uma percentagem muito pequena, ou nenhuma, da força de trabalho, o que significa que, hoje, o setor financeiro gera receitas/lucros sem os partilhar com a esmagadora maioria do público. Por outro lado, enquanto o cancelamento periódico das dívidas insustentáveis dos camponeses pelas aristocracias fundiárias era considerado uma medida restauradora para manter o modo de produção e a estrutura social feudais, no regime de capital financeiro de hoje, essa medida curativa é considerada como prenúncio de catástrofe financeira. Os registos históricos mostram que os cancelamentos de dívidas na Mesopotâmia da Idade do Bronze ocorreram numa base bastante regular entre 2400 a 1400 a.C. A descodificação de antigos documentos em inscrições cuneiformes levou muitos historiadores a pensar que, na Idade do Bronze, a tradição de cancelamento de dívidas no Próximo e Médio Oriente pode ter servido de modelo para os pronunciamentos bíblicos de alívio de dívidas. Estudos cuidadosos desses registos indicam que, contrariamente à perceção de hoje (modelada principalmente pelos influentes interesses financeiros) de que o cancelamento de dívidas pode levar à perturbação económica, como resumido no refrão demasiado-grande-para-falir , essas práticas antigas de alívio das dívidas eram realizadas precisamente por razões opostas: para restaurar uma revitalização económica e a harmonia social, eliminando as devastações que as dívidas provocavam na economia e na esmagadora maioria da população. A liberdade naquela época significava uma verdadeira liberdade económica – liberdade em relação à sujeição da dívida – e não o conceito abstrato ou oco de liberdade hoje proclamado. "O tipo de liberdade económica a que se referiam era o ato real de cancelar as taxas e outras dívidas pessoais, restaurando os direitos tradicionais fundiários e libertando os cidadãos que estavam escravizados por dívidas. Essas intervenções reais asseguravam ao invés de infringir a liberdade económica geral". [10] O que deve ser feito? Muitos críticos do capital financeiro parasitário têm exigido um regime robusto de regulamentação do setor financeiro. Contudo, a experiência mostra que enquanto as dinâmicas e as estruturas da acumulação de capital se mantiverem intactas, a regulamentação não pode proporcionar uma solução eficaz a longo prazo, para as crises recorrentes das bolhas financeiras e do seu rebentamento. Por um lado, devido à influência política de poderosos interesses financeiros, as regulamentações financeiras não podem ser implementadas de modo significativo, como se vê, por exemplo, pelas reações políticas à implosão financeira de 2008 e à subsequente Grande Recessão. Por outro lado, mesmo que as regulamentações fossem implementadas, apenas trariam um alívio temporário. Porque, enquanto não houver um controlo comunitário ou realmente democrático, as regulamentações serão corroídas pelos influentes interesses financeiros que elegem e controlam os políticos. O reverso dramático das extensas regulamentações dos anos 30 e 40, que foram implementadas em resposta à Grande Depressão e à II Guerra Mundial e as igualmente dramáticas desregulamentações atuais servem de sólida validação desta opinião. Isto significa que a necessidade de acabar com as crises recorrentes do sistema capitalista exige mais do que regulamentação financeira; exige a mudança do próprio sistema. Outros críticos do capital financeiro parasita têm exigido a banca pública. A ideia de colocar a indústria bancária, as poupanças nacionais e a atribuição de crédito sob controlo ou supervisão públicos não é complicada nem necessariamente socialista ou ideológica. Tal como muitas infraestruturas, como estradas, escolas e centros de saúde, são fornecidas e geridas como serviços públicos essenciais, também o fornecimento de serviços de crédito e financeiros podem ser fornecidos num modelo de utilidade pública nas transações comerciais do dia-a-dia e em projetos industriais a longo prazo. Conforme sublinhado atrás, a prestação de serviços financeiros e/ou de facilidades de crédito, de acordo com o modelo de utilidade pública, baixariam os custos financeiros tanto para consumidores como para produtores em 35 a 40%. Libertando assim os consumidores e os produtores daquilo a que podemos chamar, e bem, de despesas financeiras, ou rendas, semelhantes à renda no tempo do feudalismo, o crédito de opção pública e/ou o sistema bancário podem revitalizar muitas economias estagnadas que estão em depressão sob a carga esmagadora de obrigações de serviço da dívida que nunca mais acabam. Mesmo nos países de capitalismo mais duro, a banca pública tem sido usada ocasionalmente para salvar o capitalismo das suas crises sistémicas. Por exemplo, durante a Grande Depressão dos anos 30, e na sequência da política ineficaz da administração de Hoover para tentar salvar os bancos insolventes, a administração de Roosevelt foi obrigada a declarar um "feriado da banca" em 1933, acabar com a atividade dos bancos em estado terminal e assumir o controlo de todo o sistema financeiro. A Lei de Emergência Bancária de 1933, apresentada pelo presidente Roosevelt (quatro dias depois de ele ter declarado um feriado bancário nacional, em 5 de março de 1933) e aprovada pelo Congresso a 9 de março, garantia pleno pagamento do dinheiro depositado, criando assim efetivamente 100% de garantia dos depósitos. Não é de surpreender que, quando os bancos reabriram a 13 de março de 1933, "os depositantes fizeram fila para reaver o seu dinheiro nos bancos locais". [11] Do mesmo modo, perante o colapso do sistema bancário no início de 1992, o estado sueco assumiu a propriedade e o controlo de todos os bancos insolventes numa tentativa de revitalizar o seu sistema financeiro e impedir que eles deitassem abaixo toda a economia. Embora isso tenha eliminado os acionistas existentes, foi um bom negócio para os contribuintes: não só impediu dispendiosas operações redistributivas de salvamento a favor dos bancos insolventes, como também deu aos contribuintes alguns benefícios visto que os bancos voltaram a ser rentáveis. Tanto na Suécia como nos Estados Unidos, depois de a rentabilidade ser reposta nos bancos insolventes, a propriedade foi devolvida a mãos privadas! É talvez este tipo de compromisso dos governos capitalistas aos poderosos interesses financeiros-empresariais que tem fomentado uma série de críticas que argumentam que uma definição do capitalismo é que ele é um sistema de socializar os prejuízos e privatizar os lucros. Na ausência de um relacionamento político e de negócios incestuoso entre entre a Wall Street e o aparelho governamental, a nacionalização de bancos e de outros intermediários financeiros não é tão complicada ou difícil como pode parecer, visto que as leis bancárias já permitem que os reguladores imponham controlos extraordinários e uma apertada supervisão sobre essas instituições. Certamente é mais fácil do que a posse e a gestão pública de empresas que exigem muito mais do que a manutenção de registos e a obediência a linhas de orientação reguladoras ou legais. Na sequência imediata da implosão financeira de 2008, os governos dos EUA e do Reino Unido tornaram-se de facto os donos dos gigantes financeiros falidos, como o Citibank, a AIG, o Royal Bank da Escócia, e o Banco Anglo-Irlandês. Através do fornecimento de enormes quantidades de fundos públicos, estes governos tornaram-se efetivamente os principais investidores destas instituições em colapso. Se não fosse por razões políticas e/ou ideológicas, podiam ter mantido facilmente a propriedade legal. [12] A compensação fraudulenta dos prejuízos da jogatina da Wall Street às custas de todos os demais é testemunho, mais uma vez, das pretensões demagógicas dos defensores da austeridade e do neoliberalismo de que o governo devia manter-se fora dos negócios do mercado. Embora a banca pública possa certamente mitigar ou eliminar as turbulências do mercado devidas às bolhas financeiras e aos seus rebentamentos, isso não exclui outras crises sistémicas do capitalismo. Estas incluem crises de rentabilidade que podem resultar de níveis de capitalização muito altos, desde uma procura insuficiente ou um subconsumo, desde a sobrecapacidade ou sobreprodução, desde a desproporção entre os diversos setores duma economia de mercado. Eliminar as crises sistémicas do capitalismo exige mais do que a nacionalização de bancos; exige a alteração do próprio sistema capitalista.

Notas:

[1] Charles Hugh Smith, Central Banks Have Pushed the Middle Class Down into Neofeudal Serfdom . Ismael Hossein-Zadeh é Professor Emérito de Economia (Drake University). É autor de Beyond Mainstream Explanations of the Financial Crisis (Routledge, 2014), The Political Economy of U.S. Militarism (Palgrave–Macmillan, 2007), e de Soviet Non-capitalist Development: The Case of Nasser's Egypt (Praeger Publishers, 1989). Anthony A. Gabb é Professor Associado de Economia na Universidade St. John na cidade de Nova Iorque. Concorda? Discorda? Comente e partilhe as suas ideias Lista de artigose-mail: info@plutocracia.com |